La moratòria podrà tenir un termini màxim de fins a 6 mesos, sense cap interès durant els 3 primers.

Degut a la situació atípica provocada per la Covid-19, actualment es permet ajornar deutes que normalment són inajornables, com ara els pagaments a compte de l’Impost sobre Societats o els derivats de les retencions de l’IRPF efectuades a terceres persones.

Què es pot ajornar?

Els deutes que es podran ajornar s’indiquen a continuació:

- IVA.

- IRPF de treballadors/es, professionals, lloguers o interessos de préstecs.

- Impost sobre la Renda de No Residents.

- Pagaments a compte de l’Impost de Societats.

Qui ho pot sol·licitar?

Les entitats que ho poden sol·licitar han de tenir una facturació anual a 2019 inferior als 6.010.121,04 €. A més, han de complir amb un mínim de requisits.

Per començar, les declaracions que es poden ajornar han de tenir el termini de presentació del 13 de març fins al 30 de maig (les que pertanyen al primer trimestre de 2020) i hauran de fer un únic pagament pel total més interessos, si escau, però en la data que s’indiqui a la sol·licitud. És a dir, no es poden ajornar per anar pagant en terminis.

L’import màxim d’ajornament d’impostos serà de 30.000€ i d’entrada, s’haurà d’indicar que és de 6 mesos. Hisenda no cobrarà interessos de demora durant els tres primers mesos, però sí del temps que sobrepassi aquests límit, i fins els 6 mesos, al 3,75 % anual.

Instruccions a seguir

La sol·licitud s’ha de gestionar en el moment de la presentació, i és molt important que es segueixin els passos i les instruccions següents:

1. Gestionar el model 111 com és habitual, i quan s’arribi a la forma de pagament, marcar l’opció: ‘Reconeixement de deute amb sol·licitud d’ajornament’.

2. Quan es cliqui a ‘presentar’, es genera una presentació normal en arxiu pdf amb número de referència i de justificant. Automàticament, hauria de derivar a la pàgina de sol·licitud d’ajornament. En cas que no ho faci, s’ha d’accedir amb aquest enllaç i tenir a mà la declaració presentada per si es demana alguna dada com el número de justificant o l’import.

3. Omplir els camps de la sol·licitud. Per acollir-se a aquesta modalitat d’ajornament és imprescindible marcar ‘SÍ’ a la casella ‘Sol·licitud acollida al Reial Decret llei 7/2020, de 12 de març, pel qual s’adopten mesurades urgents per respondre a l’impacte econòmic del COVID-19’.

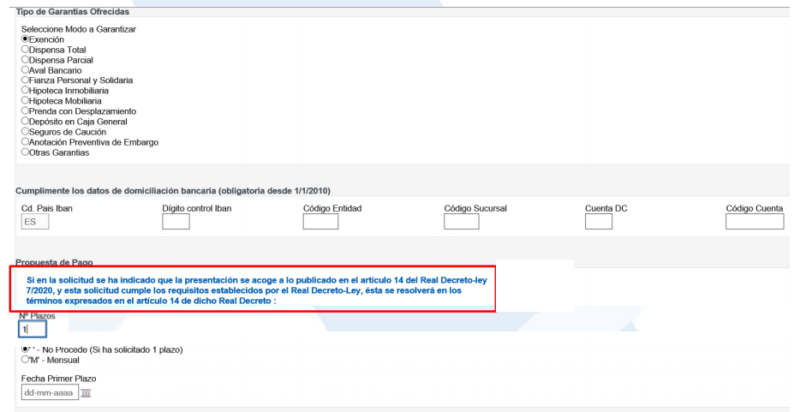

En marcar la casella, en l’apartat de la Proposta de pagament apareixerà el següent missatge: ‘Sol·licitud acollida al Reial Decret llei 7/2020, de 12 de març, pel que s’adopten mesurades urgents per respondre a l’impacte econòmic del COVID-19’.

Si es marca ‘no’ a aquesta casella, la sol·licitud es tramitarà com una sol·licitud d’ajornament o fraccionament ‘normal’ i no serà admesa en les condicions del RDL amb independència del que es pugui indicar a posteriori en la motivació de la sol·licitud. Per tant, podria ser rebutjada.

- En els camps referits a identificació de l’obligat/da tributari/ària, deutes a ajornar i dades de domiciliació bancària, no hi ha cap peculiaritat. Els dos primers camps s’omplen automàticament perquè els agafa de la presentació i només cal indicar l’IBAN del compte bancari on es farà el càrrec al venciment.

- Al camp ‘Tipus de garanties ofertes s’ha de marcar l’opció ‘Exempció’.

- Al camp ‘Proposta de terminis; núm. de terminis’ ha d’indicar ‘1’, tot i que ho hauria de fer per defecte.

- Al camp ‘Periodicitat’ s’ha de marcar l’opció ‘no procedeix’.

- Al camp ‘Data primer termini’ s’ha d’incorporar la data corresponent a comptar un període de 6 mesos des de la data final de termini ordinari de presentació de l’autoliquidació, havent de finalitzar el termini dia 05 o 20. Per exemple, l’autoliquidació trimestral d’IVA MOD 303 del primer trimestre venç el 20 d’abril, de manera que la data màxima a incloure seria el 20-10-2020.

És molt important que addicionalment, en el camp ‘Motiu de la sol·licitud’ s’inclogui l’expressió ‘Ajornament RDL’.

S’ha de tenir en compte que en l’apartat ‘Proposta de pagament’ surti el missatge que està remarcat en vermell:

4. Presentar la sol·licitud, clicant a ‘Firmar i enviar’.

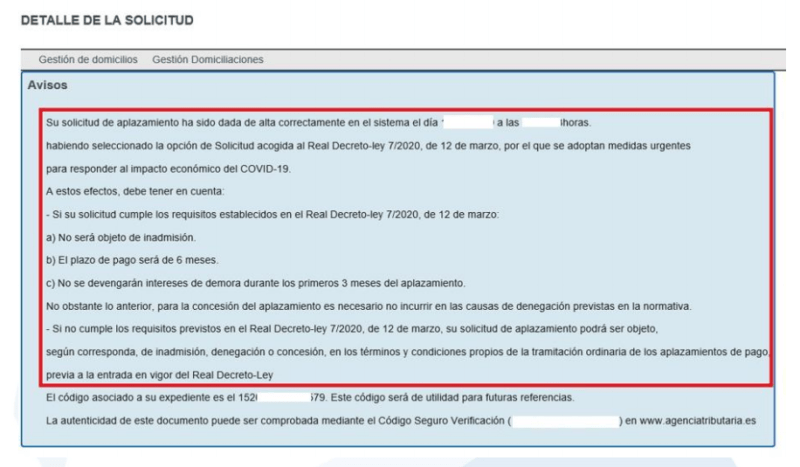

Ha d’aparèixer el missatge: ‘La seva sol·licitud d’ajornament ha estat donada d’alta correctament en el sistema el dia X a les X hores, havent seleccionat l’opció de ‘Sol·licitud acollida al Reial Decret llei 7/2020, de 12 de març, pel que s’adopten mesurades urgents per respondre a l’impacte econòmic del COVID-19’’.

Haurà d’aparèixer la següent pantalla:

5. La sol·licitud d’ajornament ja estarà feta i caldrà esperar la resolució d’acceptació. En uns dies, s’enviarà a la bústia electrònica de l’entitat, que haurà d’estar preparada per recollir-la i, per tant, caldrà disposar d’un certificat digital de representant de persona jurídica vigent o que hagi caducat fa poc.

Què passa si s'opta per no pagar interessos?

El formulari de l’Agència Tributària (AEAT) no permet indicar una data de venciment inferior als 6 mesos. Si només es vol ajornar durant tres mesos hi ha una alternativa.

Si es vol pagar abans, s’ha de gestionar l’ajornament en els sis mesos que marca el RDL, i quan s’arribi als 3 mesos (20/07/2020), generar la carta de pagament i liquidar el deute. Així no es generarà cap import en interessos.

Si es paga als 4 mesos només es suportaran els interessos d’un mes, i si es paga als 5 mesos, els dos. I així fins al venciment.

L’AEAT posa un exemple a la seva web que simula el cost de l’ajornament en funció dels mesos de deute:

- Amb RD-llei 7/2020: L’import a ingressar serà de 25.000 euros si s’ingressa dins dels tres primers mesos.

- Sense RD-llei 7/2020. L’import a ingressar era de 25.233,09 euros si ingressa als tres mesos.

- Amb RD-llei 7/2020: Si ingressa als quatre mesos, l’import serà de 25.078,13 euros.

- Sense RD-llei 7/2020. L’import a ingressar era de 25.312,50 euros si ingressa als quatre mesos.

- Amb RD-llei 7/2020: Si ingressa als cinc mesos, l’import serà de 25.156,25 euros.

- Sense RD-llei 7/2020. L’import a ingressar era de 25.391,91 euros si ingressa als cinc mesos.

- Amb RD-llei 7/2020: Si ingressa al venciment de l’ajornament, sis mesos, l’import serà de 25.234,38 euros.

- Sense RD-llei 7/2020: L’import a ingressar era de 25.468,75 euros si ingressa als sis mesos.