Coneixes les teves obligacions fiscals per al 2016?

Comparteix

L’obligació de la presentació d’impostos durant tot l’any de les entitats varia segons el tipus d’activitats, el volum d’ingressos obtingut anualment i en funció dels seus pagaments.

Segons el tipus d’entitat variarà les declaracions fiscals que hagi de presentar durant tot l’exercici:

Model 036: Declaració Censal

No hi ha una data especifica de presentació, però si hi ha un termini per presentar aquesta declaració. Aquest model es presenta si hi ha una alta, baixa o modificació de les obligacions fiscals:

- Declaració d'alta: aquesta ha de ser en els deu dies anteriors a la data del fet, com per exemple començar a facturar o donar d’alta una activitat que es comenci a realitzar.

- Declaració de modificació: la declaració s'ha de presentar en els 30 dies següents a què es produeix la variació.

- Declaració de baixa: s'ha de presentar en els 30 dies següents que es produeixi la baixa, com per exemple, si l'entitat deixa de fer una activitat per la qual hi ha emès factures amb IVA, caldrà que comuniqui la baixa d'aquesta activitat econòmica i la de l’obligació de presentar IVA dins dels 30 dies següents a l’emissió de la darrera factura.

Model 111: IRPF

Ingrés de retencions de l’IRPF efectuades sobre pagaments fets en concepte de sous, retribucions a col·laboradors, conferenciants i professionals autònoms o premis.

Model 115: IRPF

Retencions i ingressos a compte per rendes d’arrendament d’immobles urbans.

Model 123: IRPF

Retencions de l’IRPF o Impost de Societats sobre pagaments d'interessos de préstecs o altres rendiments sobre el capital.

Model 216: IRPF

Retencions sobre pagament d'imports a determinades persones físiques, empreses o entitats considerades No Residents a Espanya a efectes fiscals.

Model 303: IVA

Declaració d’autoliquidació d’IVA.

Model 349: IVA

Declaració informativa de les operacions de compres o vendes de béns o serveis, efectuats entre entitats o empreses subjectes a IVA que estiguin inscrites al Registre d’Operadors Intracomunitaris d’Hisenda.

Tots els models anteriors es presenten entre els dies 1 i 20 posteriors a la finalització del trimestre, és a dir entre els dies 1 i 20 d’abril, juliol i octubre, excepte el quart trimestre que es presenta de l'1 al 20 de gener els models relatius a l’IRPF i de l’1 al 30 de gener, els relatius a l’IVA.

Model 200: Impost de Societats

Estaran obligades a presentar l’Impost de Societats les entitats que estiguin acollides al règim fiscal de la Llei 49/2002.

D’altra banda, les entitats parcialment exemptes estan obligades a presentar l’Impost de Societats, en el cas de no complir algunes de les tres condicions:

- Que els seus ingressos no superin els 75.000 euros anuals.

- Que els seus ingressos sotmesos a retenció no superin els 2.000 euros anuals.

- Que totes les rendes no exemptes que n'obtinguin estiguin sotmeses a retenció.

A finals de 2014, el Govern central va aprovar una llei que obligava a totes les entitats amb ingressos, encara que no haguessin estat obtinguts per activitat, a presentar l’Impost de Societats.

Al febrer es va modificar la Llei de l’Impost de Societats, que les entitats parcialment exemptes amb ingressos inferiors a 50.000 euros quedessin exemptes de la presentació de l’impost. Finalment al novembre va entrar en vigor una nova llei que estableix que les entitats parcialment exemptes no han de presentar l’Impost de Societats si no superen els 75.000 euros d’ingressos anuals.

L’Impost de Societats es presenta en el termini dels 25 dies naturals següents als 6 mesos posteriors al tancament de l'exercici. Si l’exercici finalitza el 31 de desembre, el termini de presentació és el 25 de juliol de l’any següent.

Model 202: Impost de Societats

Declaració que cal presentar només en el cas que l'entitat hagi presentat l’Impost de Societats, i que hagi sortit un resultat positiu a la seva quota, llevat d'algunes excepcions.

El model 202 es presentarà entre els dies 1 i 20 dels següents mesos:

- Abril: 1r pagament.

- Octubre: 2n pagament.

- Desembre: 3r pagament.

Model 180

Resum anual dels models 115 presentats, de retencions sobre rendiments d’arrendaments o lloguers.

Model 190

Resum anual dels models 111 presentats, de retencions sobre rendiments de treball, activitats professionals i altres.

Model 193

Resum anual dels models 123 presentats, de retencions sobre interessos de préstecs i similars.

Model 296

Resum anual dels models 216 presentats, de retencions o altres retribucions a No Residents.

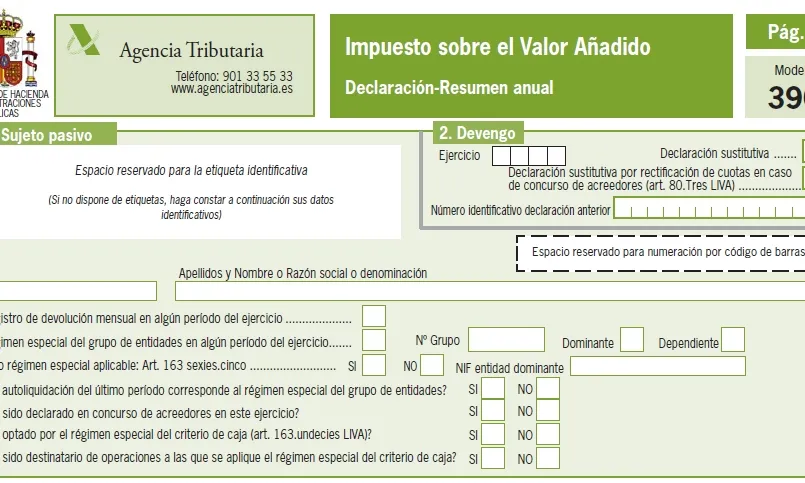

Model 390

Resum anual, dels models 303 de l’IVA presentats.

El termini de presentació dels resums anuals es presenten entre l’1 i 30 de gener següent a la finalització de l’exercici. Només es podrà realitzar la presentació dels resums anuals telemàticament.

Afegeix un nou comentari