La modificació del Reglament de l'IVA i la publicació d'altres normes amb rellevància fiscal han introduït novetats en les obligacions relatives a aquest àmbit que poden tenir les entitats.

En aquest recurs es presenten les més rellevants de les que poden afectar les entitats no lucratives.

Aplicació de les exempcions de l'IVA en les ENL

Es modifica el reglament de l'IVA per tal d'adaptar-lo als canvis que ja van entrar en vigor l'1 de gener de 2013 referents a les aplicacions de les exempcions en l'IVA aplicables a les entitats no lucratives.

En concret, s'ha suprimit l'article que exigia que hi hagués un reconeixement previ per part de l'Agència Tributària per poder aplicar les exempcions dels articles 20.1.6é i 12é de la Llei de l'IVA, relatives a les quotes socials, i s'ha modificat en aquest mateix sentit l'article que regulava el reconeixement del caràcter social de l'entitat als efectes d'aquest impost.

Per tant, es reafirma que totes les entitats no lucratives (inclosos Col·legis professionals, Cambres oficials, Organitzacions patronals i Federacions) no han d'aplicar IVA a les seves quotes socials.

Tampoc hauran de carregar IVA per la prestació de serveis de caire social (art. 20.1.8é), serveis esportius adreçades a persones físiques (art. 20.1.13é) i serveis culturals (art. 20.1.14é), sempre i quan es compleixin els requisits perquè l'entitat sigui considerada entitat de caràcter social.

Ampliació dels obligats a presentar el model 347 (operacions amb tercers)

Es modifiquen els obligats a presentar la declaració informativa d'operacions amb tercers, model 347. A partir de 2014 estaran obligats a presentar aquesta declaració:

- Les comunitats de propietaris en règim de propietat horitzontal (les comunitats de veïns)

- Les entitats no lucratives que tinguin la condició d'entitat de caràcter social als efectes de l'IVA, que hauran de presentar declaració per les compres a proveïdors i per les subvencions cobrades durant l'exercici.

Això vol dir que moltes entitats no lucratives que només facturaven serveis exempts d'IVA en aplicació del seu caràcter social, que eren operacions no declarables, hauran de començar a presentar aquest model. En principi, la obligació s'inicia per la declaració corresponent a l'exercici 2014, a presentar durant el mes de febrer de 2015. Però darrerament, la Agència Tributària està reclamant aquest model a moltes entitats que no ho presentaven per considerar-se no obligades, i estan posant problemes per acceptar les al·legacions presentades als requeriments o als certificats negatius d'estar al corrent de pagament que demanen les entitats.

Per aquest motiu, es recomana a les entitats que encara no ho feien iniciar ja a l'exercici 2013 la presentació d'aquesta declaració informativa, en cas que tinguin operacions a declarar.

Finalment, cal fer esment en què a partir de 2014, caldrà consignar segons les regles generals però també separadament segons el criteri de cobrament o pagament les operacions de compres o vendes que estiguin afectades pel Règim especial del criteri de caixa de l'IVA.

Opció i aplicació de la regla de prorrata de l'IVA

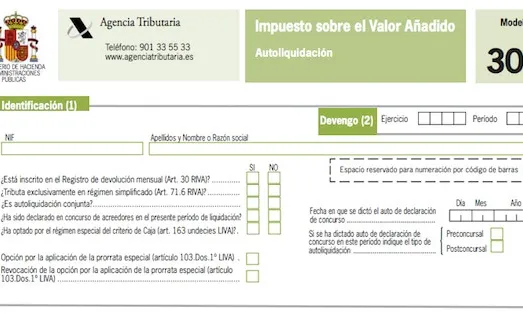

Respecte a la prorrata especial de l'IVA, d'aplicació voluntària, es modifica el termini d'opció per a la seva aplicació, que fins a la data actual s'havia de fer en el mes de desembre anterior a l'any en el qual es volia començar a aplicar, mitjançant la presentació d'una declaració censal, model 036.

La novetat és que, per 2013, l'opció es podrà fer ja l'opció a desembre d'aquest any per aplicar a les operacions del propi 2013. A partir de 2014, l'opció es farà a la darrera declaració de cada any, amb efectes pel propi any.

L'opció per la seva aplicació tindrà una validesa mínima de tres anys naturals, inclòs l'any natural en el que s'ha començat a aplicar aquesta modalitat de prorrata. Un cop transcorregut aquest període, es podrà revocar a la darrera declaració (model 303) corresponent a cada any natural, a on es regularitzarien, si calgués, les deduccions practicades durant l'exercici en qüestió.

També s'haurà d'aplicar de forma obligatòria quan s'estigui aplicant la prorrata general i l'import de les quotes deduïdes superi en un 20% l'import que resultaria per aplicació de la regla de prorrata especial.

Deducció de l'IVA en activitats de sectors diferenciats

Una entitat ven o presta serveis en sectors diferenciats d'activitat quan les activitats econòmiques que fa pertanyen a grups diferents en la Classificació Nacional d'Activitats Econòmiques (CNAE). S'exceptuen les activitats accessòries que contribueixin a realitzar l'activitat principal, quan el volum d'operacions de l'accessòria no excedeixi del 15% del volum d'operacions de l'activitat principal.

A més, cal que es tracti d'activitats amb règim de deducció diferenciat, és a dir, que els percentatges de deducció d'ambdues activitats difereixen en 50% percentuals o més.

Quan hi ha una situació de sectors diferenciats d'activitat, l'IVA suportat a les compres es deduirà aplicant la modalitat de prorrata especial aplicable a cadascuna de les activitats, i aplicant el criteri de prorrata general a les despeses comunes d'ambdues activitats.

Modificació en les bases de l'IVA causada per concurs de creditors

Per aquelles entitats que declarin IVA i es trobin amb un client que estigui en situació de concurs de creditors, s'han modificat les regles de modificació de les bases imposables corresponents a quotes d'IVA total o parcialment impagades.

Caldrà que les operacions estiguin degudament facturades i comptabilitzades, que es compleixin determinats requisits temporals i que la modificació es faci en el termini d'un mes des de la publicació en el BOE de l'acte d'interlocutòria (la resolució judicial) del concurs. És important tenir en compte que en aquest termini la factura rectificativa s'ha de remetre al client i a l'administració concursal, i que serà necessari acreditar aquesta remissió.

El moment d'efectuar la rectificació de les quotes a les declaracions tant per part de l'entitat creditora com per part del client en situació de concurs, dependrà de diversos factors.

Modificació en les bases de l'IVA causada per altres casos insolvència

Per aquelles entitats que declarin IVA i es trobin amb un client que sigui insolvent, però que no estigui en situació de concurs de creditors, els crèdits es consideraran incobrables a partir d'un any des de la meritació de l'IVA repercutit. En operacions a termini inferiors a un any, l'any es compta des del venciment del termini impagat. Si el volum d'operacions de l'entitat és inferior a 6.010.121,04 €, el termini és de sis mesos.

Per rectificar les bases, caldrà una reclamació judicial al deutor o bé un requeriment notarial.

La modificació de la base imposable s'ha de fer en el termini de tres mesos des de l'any o dels sis mesos de retard en el cobrament, segons sigui el cas.

Si finalment es cobrés el deute, no s'ha de tornar a ingressar l'IVA, excepte si el deutor no és empresari o professional, si hi ha desistiment de la reclamació judicial o si l'acord de cobrament fos posterior al requeriment notarial. En qualsevol dels casos, la nova factura rectificativa en positiu s'hauria d'emetre en el termini d'un mes des del desistiment o acord de cobrament.

Al igual que en l'apartat anterior, la rectificació de les quotes en aquests casos d'insolvència comporta conseqüències variades pel destinatari de l'operació segons siguin les circumstàncies.

També hi haurà alguns casos en els quals no serà possible la modificació de les bases, com ara crèdits amb garantia real o amb fiança, crèdits entre persones i entitats vinculades, etc.

Casos d'inversió del subjecte passiu de l'IVA

S'han determinat nous supòsits d'inversió del subjecte passiu, és a dir, que qui fa la compra és l'obligat a ingressar i declarar l'IVA de l'operació. Aquests casos són, en la seva majoria, relatius a operacions immobiliàries i poc freqüents en entitats no lucratives. Tanmateix, s'enumeren a continuació:

- Lliurament d'immobles com a conseqüència d'un concurs de creditors.

- Operacions exemptes de transmissió d'immobles, quan operi la renúncia a l'exempció.

- Transmissió d'immobles afectes a patrimoni de l'entitat, en els casos de dació en pagament.

- Contractes entre contractistes i subcontractistes amb l'objecte de la urbanització de terrenys o construcció o rehabilitació d'edificacions.

Per a poder aplicar la inversió del subjecte passiu en cadascun d'aquests casos, s'hauran de complir determinats requisits. Caldrà acreditar, per part dels destinataris del compliment dels requisits per a la inversió del subjecte passiu mitjançant declaració escrita signada per ambdues parts.