Calendari fiscal per a entitats: les dates anuals que cal marcar en vermell

Abans del dia 20 s’han de presentar les declaracions del model 993, que correspon a les donacions amb dret de deducció a l’IRPF autonòmic per persones físiques, donants i residents a Catalunya.

Les obligacions de presentació de les declaracions d'impostos i models per a les entitats varien en funció de les seves activitats i característiques concretes, però hi ha unes dates comunes per a la presentació de les declaracions fiscals.

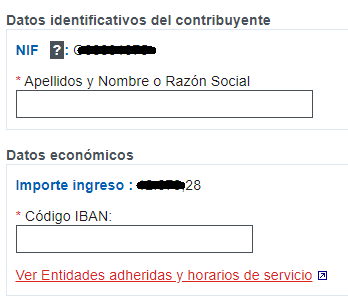

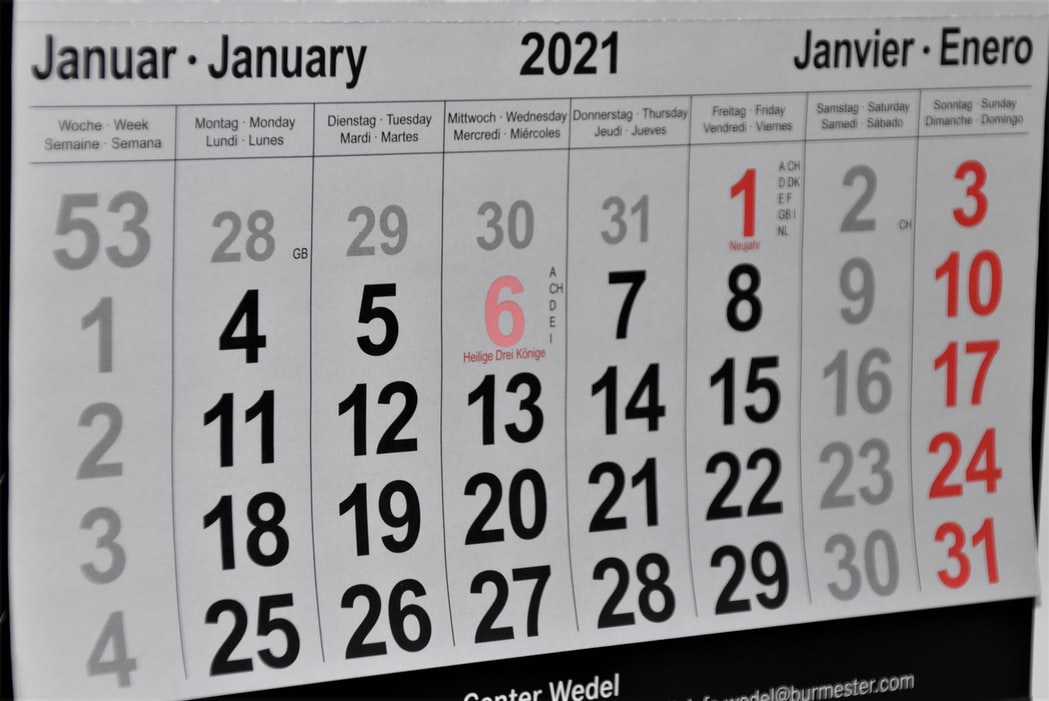

- Models 111, 115, 123, 216: a domiciliar màxim el 15 de gener de 2021. Si es paga per banc o és negatiu, es pot realitzar fins el 20 de gener de 2021.

- Resums anuals de l’IRPF, models 190, 180, 193 i 296, així com declaracions informatives del model 182 (donatius). L’últim dia serà l’1 de febrer, ja que la data habitual, el 31 de gener, cau en dia no hàbil, i passa al primer laborable hàbil següent.

- Model 303 (IVA). A domiciliar màxim el 26 de gener. Si es paga al banc i és negatiu, es pot fer fins l'1 de febrer.

- Model 390 (Resum anual de l’IVA) i 349 (Declaració recapitulativa d’operacions intracomunitàries). La data habitual és el 30 de gener, però passa a l’1 de febrer perquè el 30 és dissabte.

- Model 347 (declaració d’operacions amb tercers/es). S’ha de fer al mes de febrer. Com que el 28 de febrer cau en diumenge, enguany passa a l’1 de març.

De l’Agència Tributària de Catalunya, abans del dia 20 de gener s’han de presentar les declaracions del model 993, que correspon a les donacions amb dret de deducció a l’IRPF autonòmic per les persones físiques, donants i residents a Catalunya.

Hi ha diferents tipus de donacions: a entitats que fomentin l'ús de la llengua catalana, a centres de recerca científica i desenvolupament i innovació tecnològics, a entitats ambientals i de conservació del patrimoni natural i custòdia del territori, a entitats beneficiàries del mecenatge, a entitats i institucions previstes en la Llei 49/2002 que es destinin a la realització i desenvolupament d'activitats i programes prioritaris de mecenatge i a altres entitats no incloses en l'àmbit de la Llei 49/2002.

De la resta de trimestres del calendari fiscal, en general, totes les declaracions trimestrals a domiciliar són fins al 15 del mes posterior a la finalització del trimestre, ja sigui abril, juliol o octubre, i si és negativa o es paga pel banc, fins al dia 20, sense distinció entre l’IRPF i l’IVA.

El termini del model 200 (IS) és de 25 dies a partir dels 6 mesos des de la data de tancament de l’exercici que figuri en els estatuts de l’entitat i que tingui Hisenda comunicada. Les que van amb any natural, entre l’1 i el 25 de juliol.

Enguany, el 25 de juliol cau en diumenge, així que passen al 26 de juliol les declaracions relatives a l’exercici del 2020. Per domiciliar, serà fins el 21 de juliol, tot i que normalment sigui fins el dia 20.

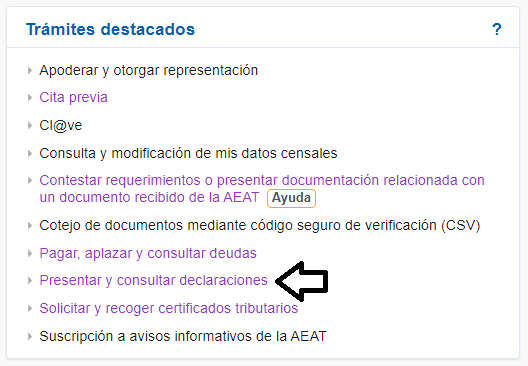

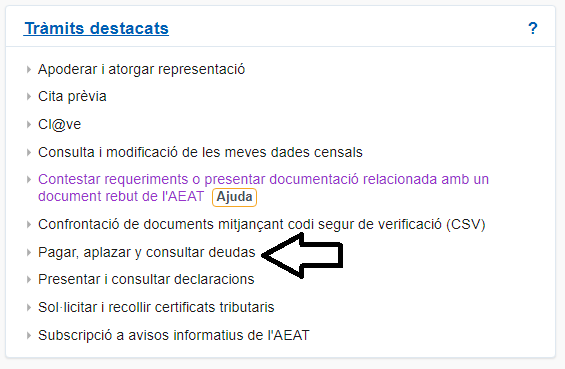

L’Agència tributària també posa a disposició de les entitats el calendari contribuent del 2021.

D’altra banda, també s’haurien de tenir en compte altres dates al llarg de l’any:

- Rendició de comptes d’associacions Declarades d’Utilitat Pública (DUP): màxim aprovació i presentació fins el 30 de juny. Des d’aquest any, s’ha de fer telemàticament.

- Rendició de comptes de fundacions d’àmbit català: aprovació del Ministeri de Sanitat, Consum i Benestar Social (CCAA) màxim fins el 30 de juny, però la presentació s’ha de fer màxim en 30 dies des de la data real d’aprovació dels comptes.

- Rendició de comptes fundacions estatals: aprovació del CCAA màxim fins el 30 de juny, però la presentació s’ha de fer màxim en 10 dies des de la data real d’aprovació dels comptes.

- Memòria d’hisenda d’entitats en règim fiscal Llei 49/2002 que sobrepassin 20.000€ d’ingressos en un any natural. S’haurà de presentar entre l’1 i el 31 de juliol.

.png)

.png)

.png)

.png)

També es detalla l’import del termini, els interessos de demora i el total a ingressar.

També es detalla l’import del termini, els interessos de demora i el total a ingressar. .png)